一、全球油品市场行情

2022年,WTI原油期货收盘均价为94.25美元/桶,较2021年均价上涨26.18美元/桶,或38.46%;Brent原油期货收盘均价为98.50美元/桶,较2021年均价上涨27.70美元/桶,或39.12%;INE原油期货收盘均价为649.89元/桶,较2021年均价上涨212.93元/桶,或48.73%。三个主要原油期货品种的年内振幅分别达到62.63%、67.95%和70.48%。2022年,中国舟山低硫燃料油保税船供卖方报价均值为5473元/吨,较去年均值上涨1863元/吨,或51.56%,中国舟山低硫燃料油保税船供买方报价均值为5428元/吨,舟山价格卖方报价与买方报价的振幅分别达到94.10%和60.27%。根据国家统计局数据,2022年末,国内92、95号汽油与0号柴油市场价格分别为7799元/吨、8029元/吨。和7316元/吨,相较上年末分别提高了170元/吨、197元/吨、422元/吨。

(一)2022年原油供需情况及2023年展望

供给方面,根据IEA原油市场报告,预计2022年全球原油产量为1亿桶/日,同比增长470万桶/日。其中,预计欧佩克原油产量为2900万桶/日,同比增加250万桶/日;非欧佩克国家方面,美国原油产量增加62万桶/日至1187万桶/日,俄罗斯产量则维持在1100万桶/日左右。2022年3月31日,美国宣布将在未来6个月每天释放100万桶战略原油储备、创有史最大规模,国际油价大跌,此后IEA也宣布将释放1.2亿桶战略原油储备,其中一半的释放规模将来自美国,2022年成为全球供应增长大年。

需求方面,三大机构均预计2022年全球原油需求增长,但需求总量略低于供给总量。其中,IEA预计全年原油需求同比增长220万桶/日至9990万桶/日,EIA预计需求同比增长228万桶/日至9982万桶/日,欧佩克预测同比增加255万桶/日至9956万桶/日。

随着美国抛储进入尾声,2023年,节奏逐步从抛储转为收储。考虑到抛储结束、欧佩克政策、伊朗谈判和经济增速放缓等因素,预计2023年全球原油供给增幅将不及2022年,三大机构预测2023年全球原油供给分别为别1.008亿桶/日、1.011亿桶/日、1.016亿桶/日,同比增长80万桶/日、108万桶/日、180万桶/日。此外,俄罗斯产量及欧佩克供应政策仍具较高不确定性。需求方面,三大机构预测全球原油需求分别1.016亿桶/日、1.008亿桶/日、1.018亿桶/日,同比增长170万桶/日、100万桶/日、221万桶/日。欧佩克表示,经合组织(OECD)国家2023年石油需求将增加30万桶/日,非经合组织国家2023年石油需求将增加190万桶/日。

(二)西方对俄制裁,地缘政治因素持续扰动

2020年5月因疫情使俄罗斯主动减产200万桶/日,2022年初恢复至1100万桶/日,但上半年俄乌冲突爆发,西方对俄罗斯施行一系列制裁措施,包括禁止从俄罗斯进口原油、禁止向提供运输俄油的船只提供包括保险在内的海上服务等。欧美大规模制裁后,IEA和EIA都预计2022年下半年俄罗斯原油产量将减少150-300万桶/日,从实际情况来看,俄罗斯原油产量并未出现实质性下降,其产量处于1000-1100万桶/日之间,对欧盟出口减少部分几乎转移至亚洲,其中原油每日有100万桶转向中东、南亚、东亚等地区,部分俄油通过“暗油轮”和公海转运方式等灰色渠道进入欧洲,欧盟预计能保留一部分进口量。

随着12月5日欧盟国家从俄罗斯进口原油的禁令正式生效,俄油出口预计将减少100万桶/日。禁令的实施,理论上将导致200万桶/日的出口减少,大约40%的俄油出口供应存在风险。IEA预测,2023年俄油产量或将因缺乏市场而急剧下降,可能使该国2023年平均日产量低至1000万桶以下。另外,欧盟还计划2023年2月5日禁止进口俄精炼油,这不仅会对俄罗斯造成生产风险,同时也会加剧欧盟原油供给短缺问题。2023年,欧盟对俄罗斯石油产品制裁能否如期按原计划实施,俄罗斯是否继续维持产量或进行报复性减产,将成为影响原油供需平衡和油价预期的重要因素。

(三)欧佩克政策摇摆或延续油价高位震荡

2022年地缘政治因素对油价的影响极为显著,首先是俄乌冲突度引发西方大规模经济制裁导致俄罗斯原油出口受阻,全球油品流向发生深度改变,其次是高通胀环境下拜登政府强烈压低油价的意愿,两者诉求的对立,使得欧佩克的决策显得至关重要。2022年7月,拜登欲通过施压欧佩克,游说其增产来降低油价,但8月欧佩克仅将产量配额小幅上调10万桶/日。9月欧佩克宣布下调配额10万桶/日,10月宣布下调200万桶/日,12月会议上决定将200万桶的减产计划将延续到2023年。从实际情况来看,欧佩克并未回应拜登需求,反而年底选择减产抬升油价,表明其强烈挺价意愿。2023年,欧佩克是否继续选择维持目前摇摆生产者的位置至关重要,若选择继续通过减产来对冲需求疲软的预期,2023年或将油价维持高位震荡。

(四)市场偏紧局面缓解,成品油或回归正常水平

2022年,随着疫情后经济的恢复,叠加欧盟对俄罗斯石油产品的制裁,成品油市场进一步收紧,汽柴油利润高企,裂解价差冲高。IEA表示,2022年10月份柴油价格和裂解价差涨至创纪录水平,柴油同比上涨了50%,裂解油价格上涨了425%,布伦特原油仅上涨了11%,价格高涨使市场需求回落,IEA预测汽柴油需求增长从2021年150万桶/日降至2022年40万桶/日。持续高油价、经济增长放缓将进一步减少2023年全球成品油消费需求。俄乌冲突之前,欧洲柴油市场已经短缺,并且俄罗斯柴油占到欧洲柴油进口的50%,到2022年末这一比例还在40%以上。欧盟将在2023年2月5日对俄罗斯的成品油实施制裁,或将使欧盟再度面临柴油短缺,这会进一步加剧全球石油流动的不确定性。

2022年上半年柴油、航煤裂解持续维持在高位,汽油裂解价也在二季度大幅上升,主要由于海外炼厂产能的淘汰,柴油库存低以及国内成品油出口配额的收紧。过去3年全球炼化产能淘汰了近400万桶/日,欧美炼厂检修、工人罢工叠加国内炼厂四季度才投产等因素的扰动,导致炼化产能瓶颈不能响应市场需求。在成品油高利润、出口配额增加、疫情防控放开等因素的影响下,2022下半年国内炼厂开工率从55%上升至70%。2023年,随着疫情逐步放开、炼厂逐步达产和成品油出口恢复,预计国际成品油裂解价差或将回归正常水平。

(五)结构性矛盾转弱,高低硫价差或将修复

2022年,保税燃料油市场呈现“低硫强”、“高硫弱”的分化局面。低硫跟随柴油裂解走高,在地缘政治冲突、中国成品油出口下降等因素相互作用下,海外汽柴油市场极度紧张,裂解价差攀升,导致大量低硫组分被分流至生产汽柴油,造成可用于调和低硫燃料油的资源出现短缺,加上天然气价格暴涨推升了制氢成本,导致重质渣油从高硫转化为低硫成本增加,低硫燃料油供给进一步收紧。但2022年下半年,随着成天然气价格、成品油裂解价差回落,“高硫弱低硫强”的局面有所减弱,但高低硫价差相对仍处于高位。虽然来自柴油对低硫组分的分流效应仍存在,但随着低硫燃料油供应结构性矛盾的逐步缓解,低硫燃料油基本面转弱,2023年低硫燃料油价格或将承压。

高硫方面面临较大库存压力,除了上述炼厂端的结构性矛盾,俄乌冲突带来的贸易流向改变导致高硫库存压力大。俄罗斯燃油出口以高硫为主,但其出口总量并未大幅下滑。欧美买家的削减量以折价方式大量流入到亚洲地区,俄罗斯对亚洲高硫出货量甚至远高于战前水平,加剧了亚洲地区供给过剩。2022年12月的数据显示,全球高硫燃料油浮仓高达380万吨,同比增长约200万吨,其中新加坡附近海域高硫浮仓约180万吨,而低硫浮仓仅124万吨。官方数据显示,截至2023年1月4日当周,新加坡燃料油库存为2133.3万桶;截至2023年1月2日当周,富查伊拉燃料油库存为1040.3万桶。虽然两地的官方口径均没有区分高低硫燃料油,但参考当前市场结构与供需情况,高硫库存压力远高于低硫。同样,国内高硫仓单2022年末由不到3000吨快速增长至17.3万吨,而低硫仓单仅1310吨。根据Kpler最新数据,截止目前全球高硫燃料油浮仓库存达到475万吨,是2018年以来的最高位。随着对俄成品油禁令生效时间临近,俄罗斯生产的成品油或难以找到足够买家,进而导致俄罗斯炼厂开工出现下滑,燃料油供应从源头收紧,高硫燃料油库存压力或缓解。

(六)柴油纳入危化品管理,仓库储运标准提高

2022年11月7日,应急管理部联合工信部等决定将《危险化学品目录(2015版)》序号第1674项的“柴油”调整为“柴油”,自2023年1月1日起实施。这意味着柴油将全部调整为危险化学品,不再区分高低闪点,新规对柴油市场准入条件提出了更高的要求,一些相关安全设施需要升级,企业也需要另外追加安全管理投入。对于无仓储设施单位取消成品油经销归类,导致柴油贸易市场准入门槛大幅提升,无危化证的贸易商将无法经营柴油产品。此次柴油安全管理调整对储运行业及仓储企业经营存在一定利好,之前储油企业因安全管理条例差异,需要将不同闪点的柴油进行分类存储,新规调整后,全品类柴油管理条件将保持一致,存储和经营企业无需根据柴油分开设置储罐区,储罐所需占地面积可进一步减少。

二、舟山仓储行业发展情况

(一)舟山油品仓储情况

2022年,舟山地区新增油品仓储设施约127.7万方,其中,中化兴中六期扩建项目包括2个罐组、共14座储罐,可储放燃料油41万方;自在盛达集团保税燃料油中转加注基地项目包括29座储罐,库容87.6万方。目前舟山现有油品总库容约3500万方,包括大鼎油储、广厦能源、海港中奥、海洋石化、建桥能源、金润石油、金泰石化、龙宇燃油、纳海油污水、世纪太平洋、中化兴中等51家企业,主要用于储存原油、低硫燃料油、汽油、柴油、航煤、石脑油等。油库大多分布于舟山定海区和普陀区。

(二)舟山天然气仓储情况

2022年中国大陆进口LNG约6413万吨,较2021年的7893万吨下降约18.8%。舟山现有天然气基地三个:新奥(舟山)液化天然气有限公司三期、中石化舟山六横LNG接收站、浙能舟山六横LNG接收站,共储存350万方天然气,基地主要位于舟山高新区新港工业园区(二期)区域和六横岛。

(三)舟山油品管输情况

2022年,浙江省石油股份有限公司黄泽山至鱼山原油管道成功投产,该管道设计年输送量为2000万吨,具备扩建至年3000万吨的输送能力,管道全长46.5公里,其中海底管道45.7公里,陆上管道0.8公里,新建两座站场,首站位于浙石油黄泽山原油储运基地,末站位于舟山绿色石化基地。

目前,舟山的输油管线主要为原油管线,其中岙山-册子-镇海输油管线主要为中石化华东炼厂输送原油,该输油管线总长约90km,起自岙山石油转运基地,经外钓岛、册子岛的中石化册子岛油库,最后到达镇海,与华东输油管网相连接,全线于2008年开始投入使用,管道直径为762mm,壁厚15.9mm,设计压力4.5Mpa,管线年输量为4000万吨。外钓-马目-渔山输油管线总长约36.6km,起自外钓岛,途径纳海油库、天禄油库和马目油库,末站抵达浙石化的渔山岛原油罐区,管道全线为两根直径813mm管道同沟敷设,单管设计年输量3000万吨,单管输油能力正常为年输量2000万吨,管道设计压力4Mpa,远期该条输油管线将与规划中的金塘油库相连接

在建成品油管线1条。渔山-慈溪的成品油管线长度约54.29km,始于舟山绿色石化基地北堤,至慈溪新浦外海岸。管道直径500mm,设计年输量为590.86万吨,设计压力10MPa,主要用于运输汽油、柴油等物质。

(四)舟山油气制品进出口规模

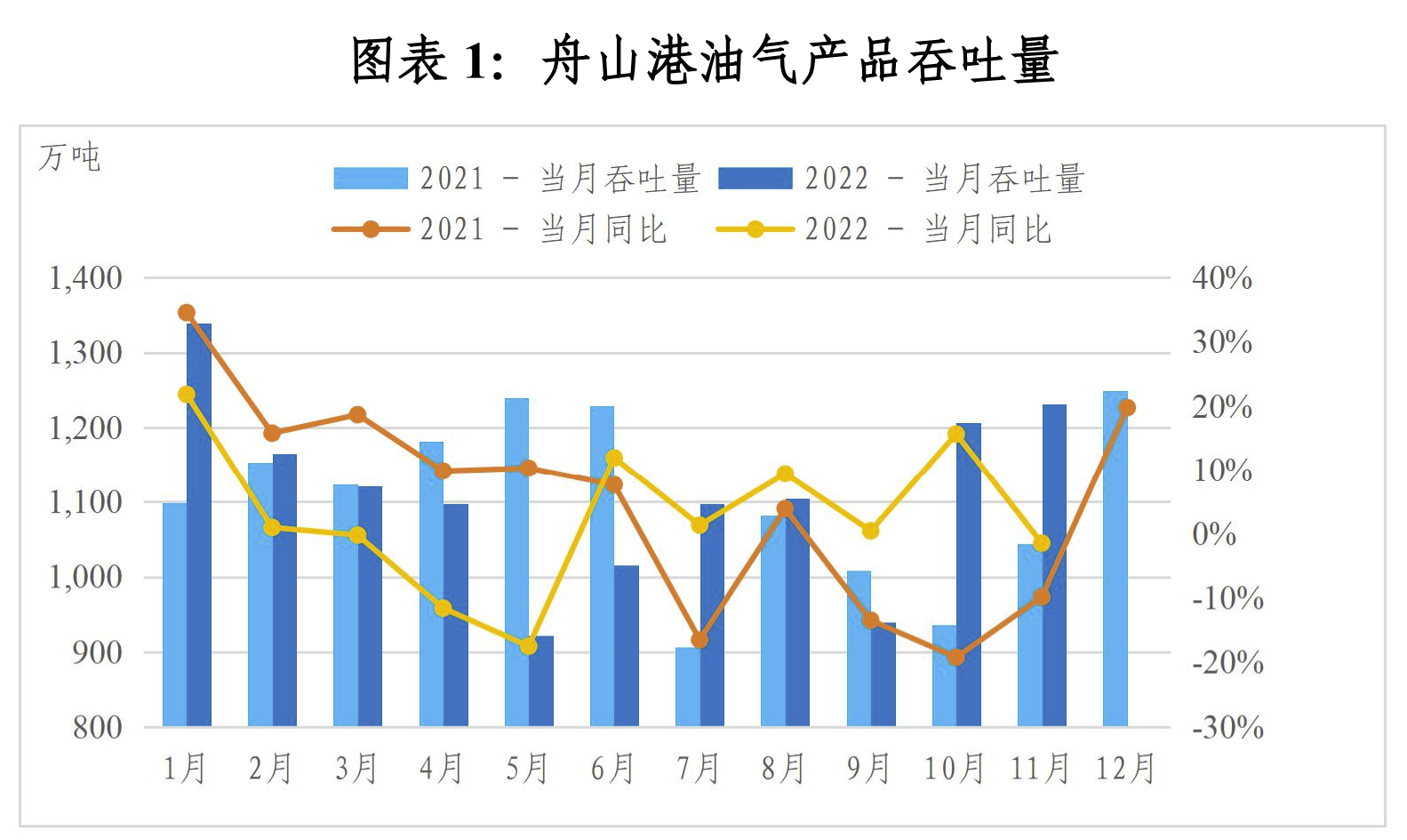

近年来,舟山市围绕油气全产业链发展,加快油品储运基地、国际海事服务基地建设,促进油气产业不断向舟山聚集。舟山市大力推进管线和配备码头建设,将全产业链的布局真正落实到位,逐渐形成成熟的产业链闭环。2022年全年,舟山港域完成港口货物吞吐量56938万吨,同比增长4.00%,其中油气吞吐量12236万吨,同比下降1.43%。2022年前11个月,舟山港域石油及天然气制品吞吐量为1.24亿吨。

三、舟山仓储信息运行介绍

(一)舟山仓储综合价格

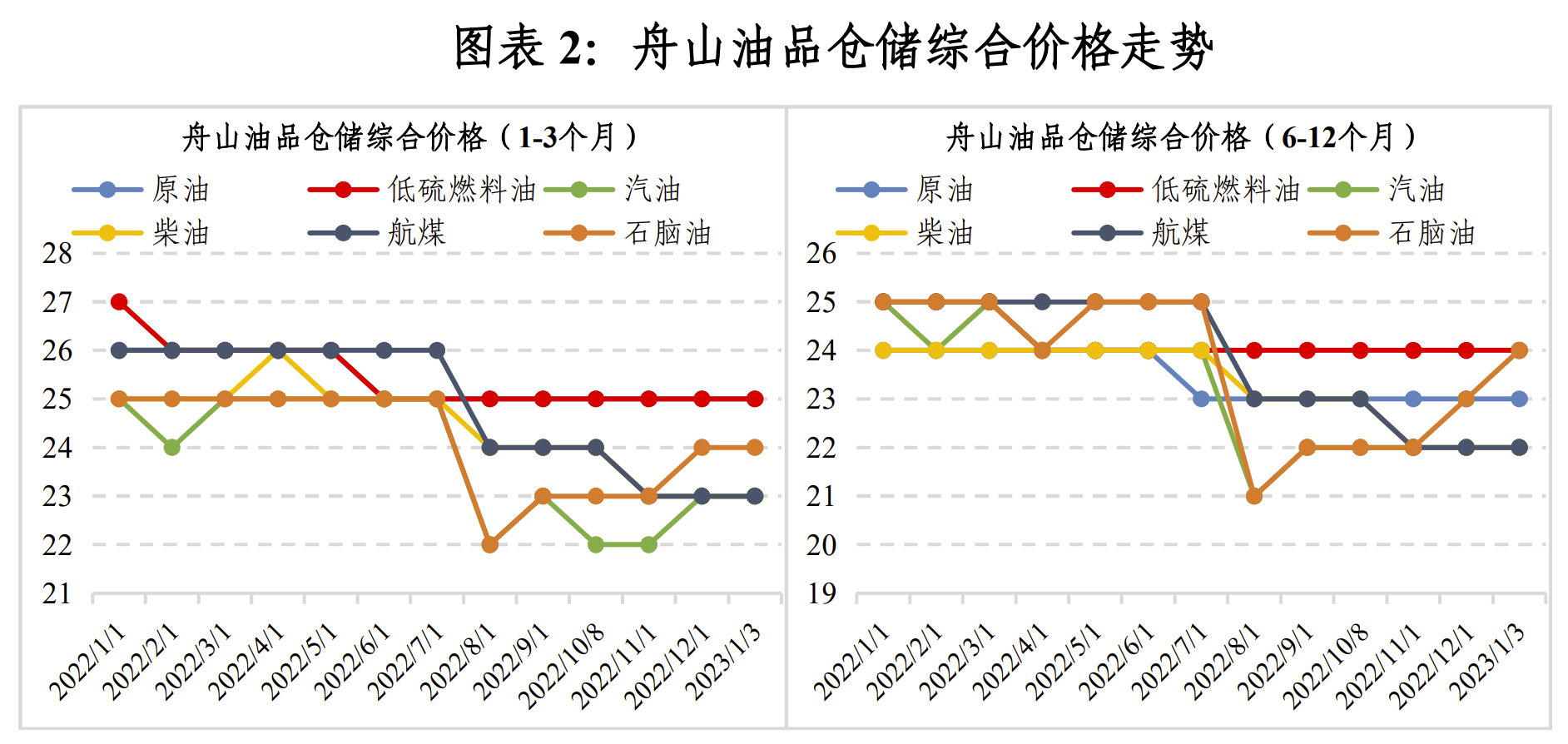

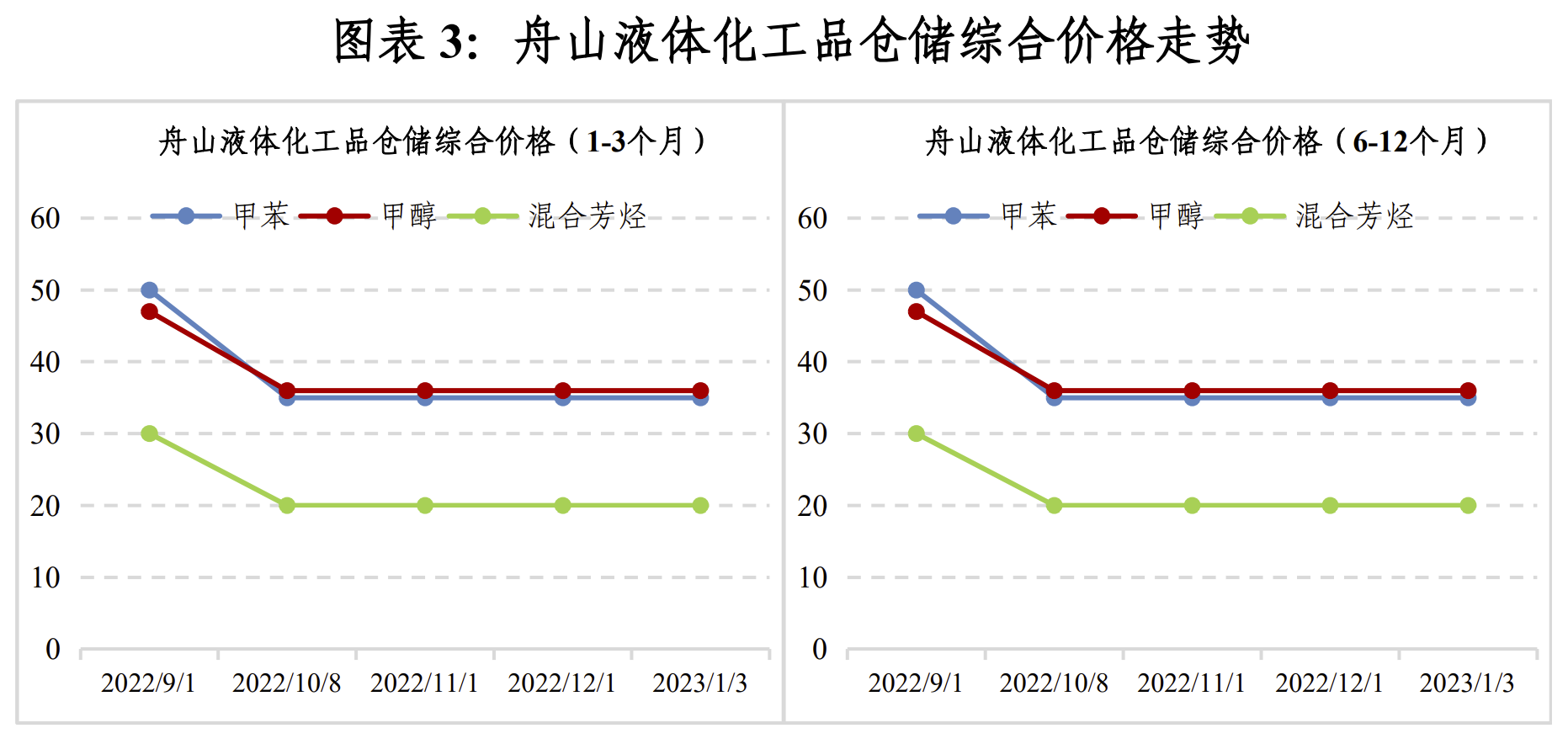

舟山油品仓储综合价格是由舟山市港航和口岸管理局主导,舟山港口协会配合,浙江国际油气交易中心具体承担完成。仓储价格以舟山主要油品仓储企业为样本,采集原油、低硫燃料油等6个货种的短期(1-3个月)和长期(6-12个月)价格信息,经处理后对外发布。仓储价格于2022年1月正式对外发布;2022年5月,参与企业由7家增加至10家。2022年9月,舟山液体化工品仓储综合价格发布,新增甲苯、混合芳烃、甲醇三个液体化工品种,仓储综合价格覆盖面进一步延伸,参与企业进一步增长至11家,油品商业库容规模近1000万方,约占舟山油品商业库容7成。

2022年上半年,舟山油品仓储价格整体趋势平稳,汽油、柴油、航煤、石脑油仓储价格基本保持稳定,原油、低硫燃料油略微下滑。下半年,原油与低硫燃料油价格保持不变,其他成品油仓储价格都出现不同程度的下降。具体来看,柴油、航煤、汽油价格都略有下降,石脑油、汽油下降后在年末又小幅回升。2022年各油品仓储综合价格相较年初呈现不同程度的下降,但总体仍较为稳定,成品油仓储价格下滑或与其产品价格大涨和市场租罐存油需求下滑有关。

液体化工品仓储综合价格方面,2022年9月发布以来,甲醛、甲苯、混合芳烃仓储价格要显著高于油品价格,或反映市场对液体化工品需求好于油品。次月,液体化工品均下跌一定幅度,此后价格保持稳定。

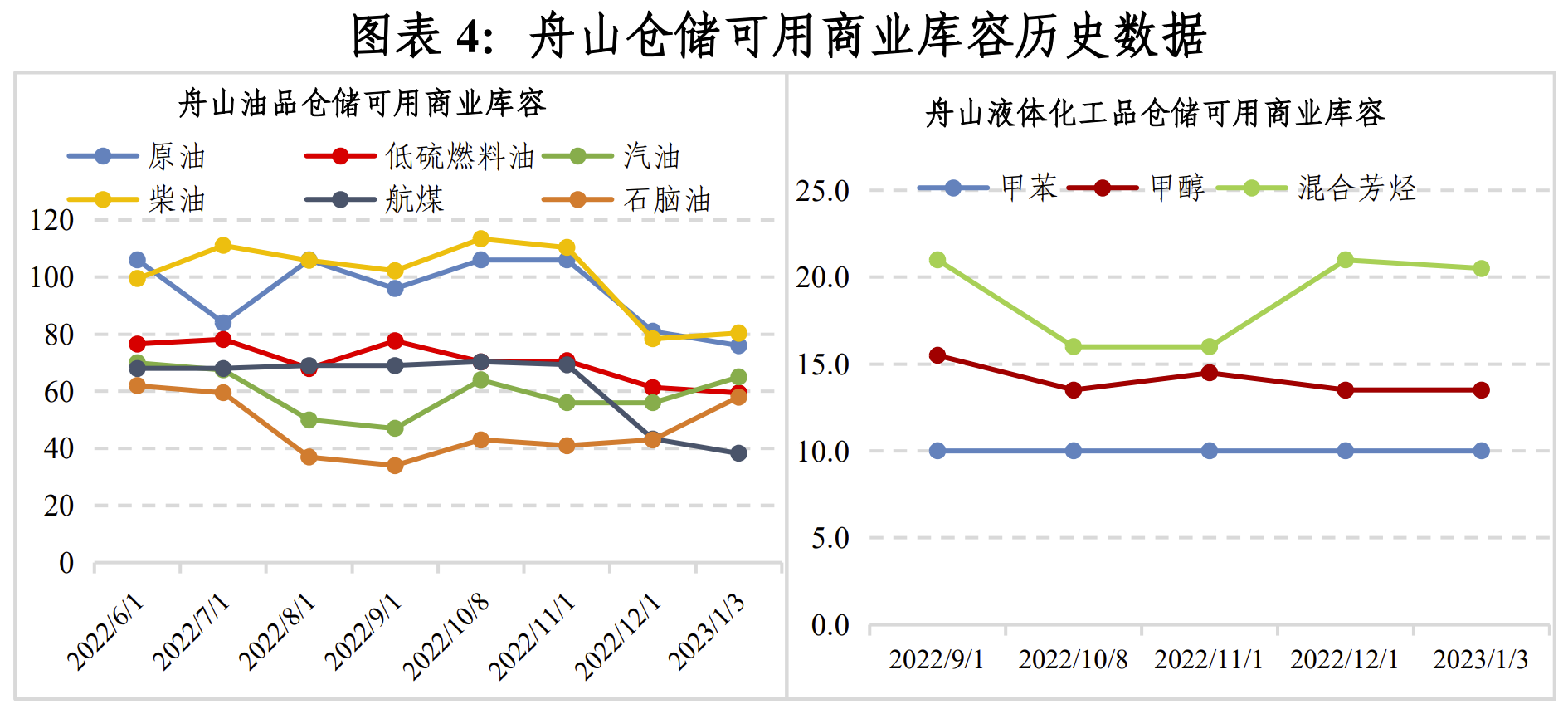

(二)舟山油品仓储可用商业库容

在对舟山主要油品仓储企业深入调研后,舟山油品仓储可用商业库容2022年5月对外发布。可用库容根据舟山11家主要油品仓储企业可实际对外租赁商业库容加总形成,覆盖原油、低硫燃料油等6个品种,每月第1个工作日在浙油中心官网发布。2022年9月,舟山液体化工品可用商业库容发布,新增甲醇、甲苯和混合芳烃三个品种。

可用商业库容发布以来,各品种可用商业库容在一定范围内上下波动,整体较为稳定,相较刚发布时,最新一期的各品种库容均出现小幅下降,鉴于舟山各仓储储运项目逐步投产及规模的提升,这一定程度上体现了市场对仓储设施的需求上升。液体化工品方面,混合芳烃在2022年10月小幅下降,之后在12月回升,整体来看各品种库容方面相较发布之初变化不大。

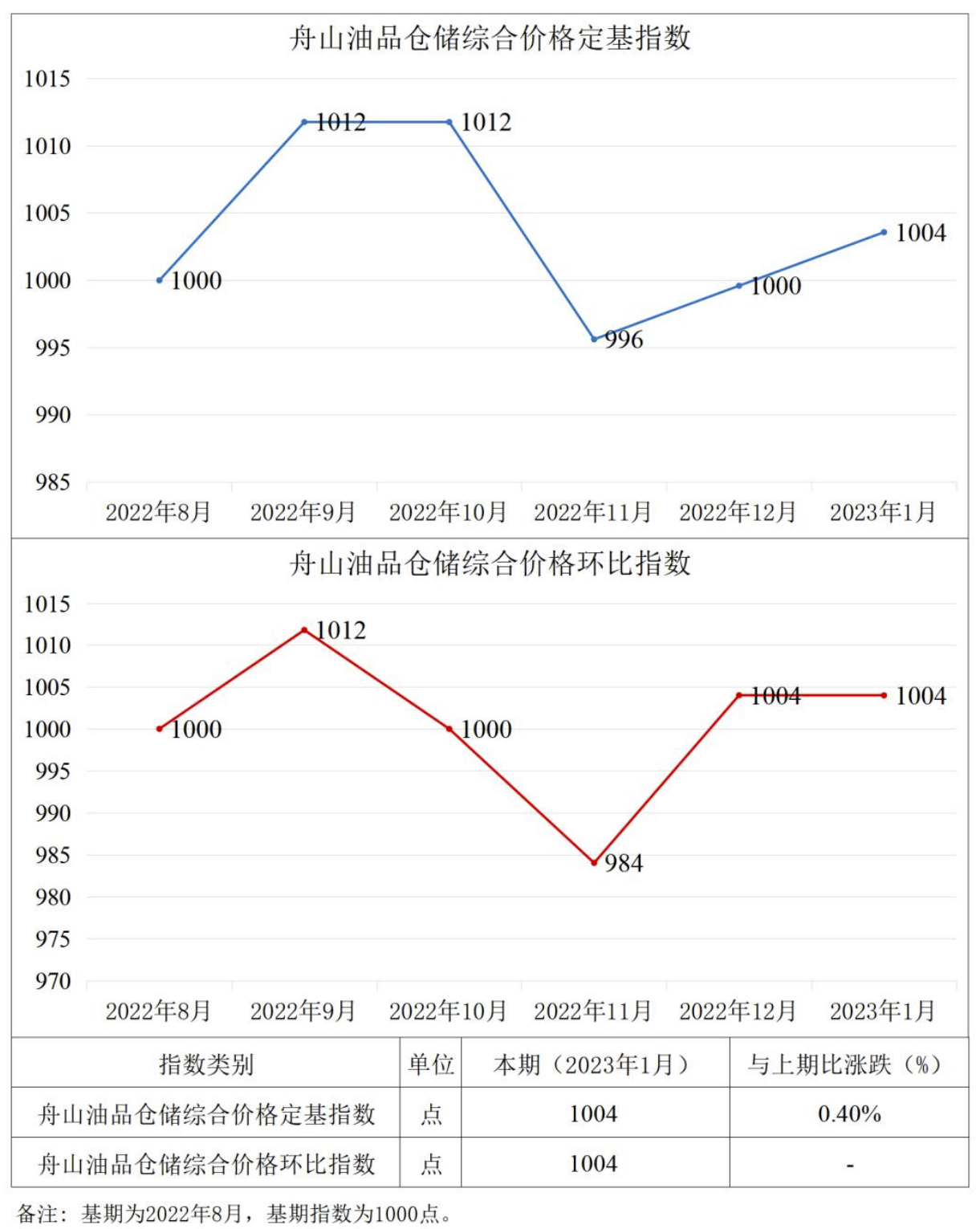

(三)舟山仓储综合价格指数

2023年1月,舟山油品仓储综合价格指数正式对外发布。仓储指数是在对主流指数编制方法进行深入研究后,结合行业特点和指数编制主流经验编制而成。仓储指数包括定基和环比两种指数,为企业提供不同时期的指数行情参考,便于企业多角度下的分析对比;配套此前发布的油品仓储综合价格和可用库容信息,企业可以随时查询具体油品仓储相关信息,迅速了解仓储市场整体形势,并对指数变动情况做出个性化判断,降低企业经营成本,提升决策效率。仓储指数的发布,有利于打造舟山油品仓储品牌,助力大宗商品储运基地建设,将仓储价格与指数体系推向更高层次与更广深度。

仓储指数发布第一期,共反映了6个月舟山油品仓储市场的整体行情。综合来看,仓储定基指数前期环比小幅上涨12点或1.2%至1012点,而后维持不变,中期仓储指数环比下降16点或-1.6%至996点,最后两期分别环比回升4点或0.4%至1004点。2022年10月发改委将国内汽、柴油每吨分别提高185、175元,成品油价格冲高,同期柴油被列入危化证管理导致部分从事柴油分销贸易的中间商门槛提高,削弱了市场对成品油储运需求,汽柴油仓储价格下降,或导致仓储指数11月下跌。2022年12月至2023年1月,石脑油仓储价格连续两月上升使得仓储指数上涨。整体来看,与2022年8月相比,仓储指数小幅上涨,或表明舟山油品仓储市场稳中向好。

![]()

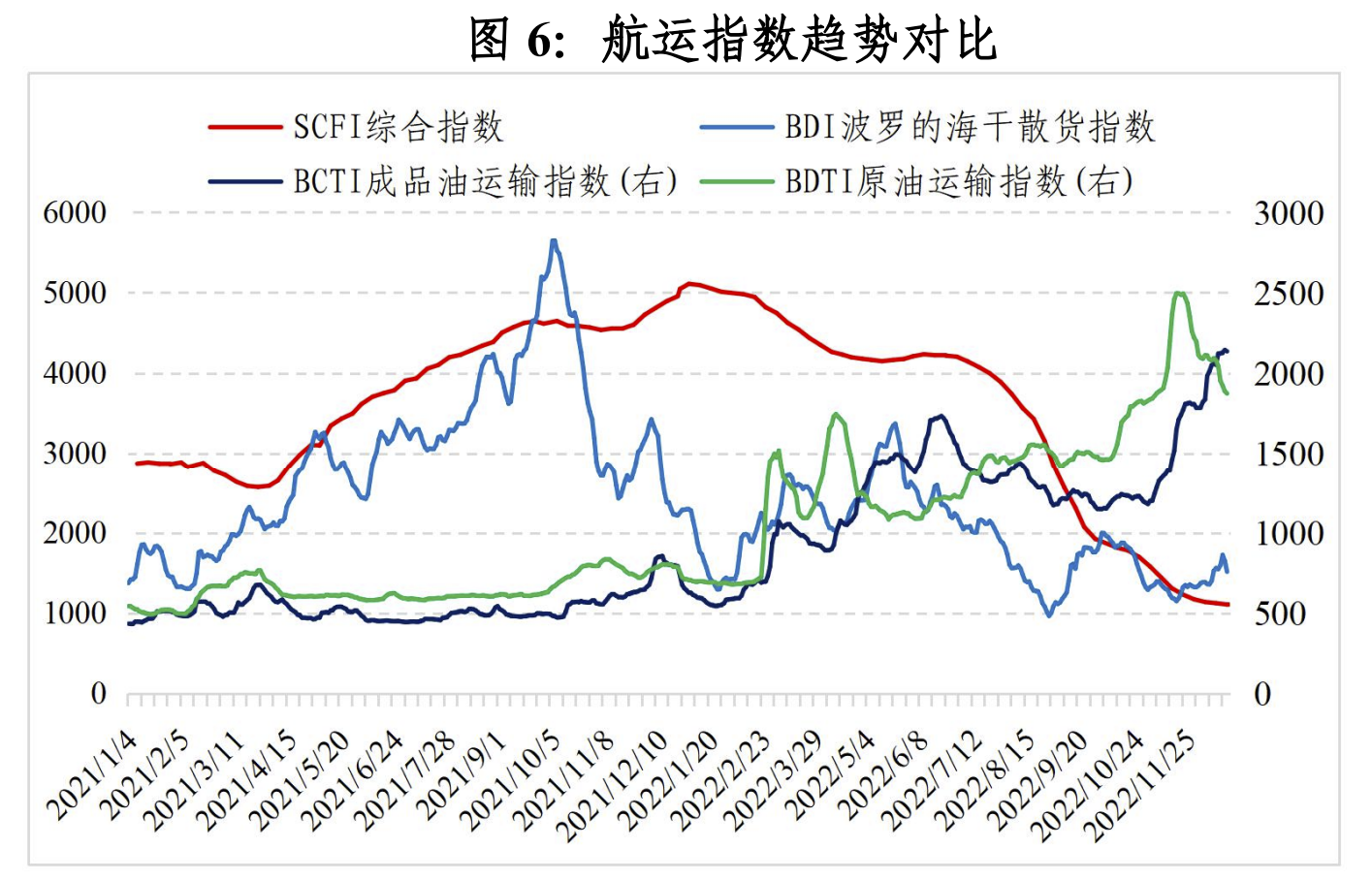

2022年底波罗的海原油运价指数BDTI均值为1391点,同比上涨115%,BDTI曾在11月到达2496历史新高,主要缘于俄乌地缘格局导致全球油贸新变革,欧洲舍近求远,驱动VLCC船型需求上升;其次下半年中国对成品油运输需求增加,成品油运价上涨。虽然年底淡季导致出货较低,BDTI高位回撤,但从其全年来看,总体表现依旧可观。相比之下,集装箱船交付量的增加对集装箱指数带来压力,SCFI指数在2022年下半年经历了大幅调整,从年中的4200点左右低至年末的1400点,低于年初创纪录的水平。

干散货方面,受疫情影响,BDI干散货指数2022全年均值在1943点,相较2021年下跌了34.3%,但在2022年第三季度开始,BDI走出下跌趋势,随着中国经济增长与大宗商品进口快速恢复,2023年BDI有望进一步回升。

五、仓储规划

(一)盐田港舟山石油储运基地项目

盐田港舟山石油储运基地项目位于岑港街道外钓岛,预计今年拟投产。储运基地项目总库容约310万立方米,主要存储燃料油和成品油,主要建设内容包括码头工程、公用及辅助工程,其油品储运主要依托后方已建油库工程和岑港外钓岛至马目输油管道工程。盐田港外钓岛项目设计吞吐量为195.7万吨/年,装卸品种主要为燃料油、成品油(包括柴、汽、航煤),装卸设施采用装卸臂和复合软管。码头设计为有13个泊位,年吞吐量1300万吨的油品码头。

(二)黄泽山油品储运基地项目

2022年6月,黄泽山油品储运基地二期项目储罐全部封顶,该项目建设原油及燃料油罐共104万立方米,包括6座10万立方米原油储罐、6座5万立方米燃料油储罐、2座4万立方米燃料油储罐和2座3万立方米原油/燃料油储罐。

黄泽山一期项目拥有151万立方米储罐,其中原油储罐120万立方米,成品油储罐31万立方米。黄泽山油品储运基地拥有30万吨级、8万吨级原油码头各1个,1万吨级成品油码头2个。待二期项目建成后,黄泽山储运基地将形成255万立方米的储罐容量,年设计吞吐量预计达到2880万吨。

(三)东白莲岛储运基地项目

东白莲岛油品储运基地项目拟建设335万方油罐群,项目占地约1600亩,项目建成后将成为长三角地区重要的油品转运基地。2022年12月,东白莲岛储运基地一期一阶段项目储罐全部封顶,一期一阶段工程规划建设仓储罐容82.4万立方米,配套5千至15万吨级多座码头。目前已完成27台储罐主体安装,预计2023年底完成一期全部82.4万方石油储罐的建设工作。

(四)浙江石油化工有限公司炼化一体化的配套工程

浙石化的主体工程为4000万吨/年炼化一体化项目,主体工程分两期建设,一期规模为2000万吨/年炼油、520万吨/年芳烃和140万吨/年乙烯及相关配套工程,其中共有259个油罐,总罐容317.15万方。二期规模为2000万吨/年炼油、660万吨/年芳烃和140万吨/年乙烯及相关配套工程,其中共有150个油罐,总罐容270.95万方。

浙石化配套工程主要建设内容包括配套码头和管线、仓储、炼油/化工生产、加工及服务配套等设施的建设,还有海水淡化、基地固废处置中心、基地动力中心、海水取排水等配套工程。